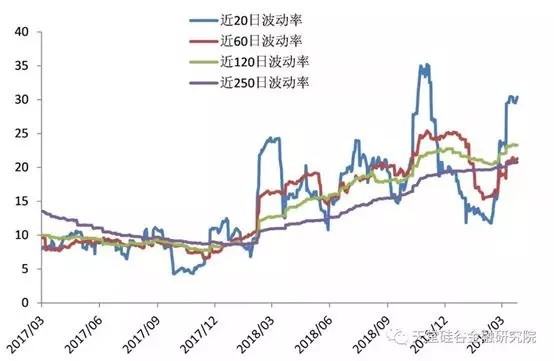

三月至今,A股由普漲格局轉為震蕩行情,“春季躁動”步入尾聲,多空分歧加劇。同時,指數近期的波動率也明顯走高,單日大幅震蕩或大幅回撤的情況日趨頻繁(圖1)。本文從A股高波動率的市場特征展開,從行為金融的角度,介紹投資者常有的認知偏差和心理偏差。數據顯示,散戶投資者普遍不具備超乎尋常的選股以及擇時能力,利用自有長線資金,嚴格執行定投ETF的投資策略能以低風險獲取平均以上回報。

圖1:上證綜指波動率

數據來源:Wind

“高風險高回報”?

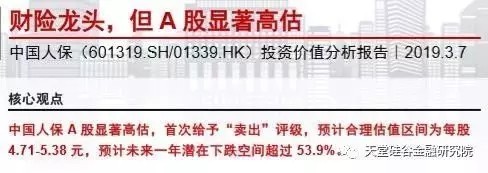

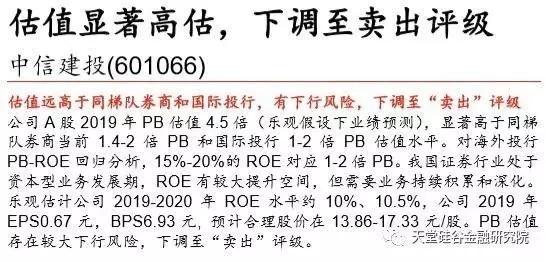

在近日的上漲行情中,造成市場一度出現劇烈波動的導火索,首先是3月8日,中信證券和華泰證券分別發布看空研報,對中國人保和中信建投兩家上市公司的A股大幅看空,引起市場轟動。大盤當日低開,盤中點位持續下滑,至收盤上證綜指暴跌4.4%;隨后在3月13日,市場傳言中證協召集多家券商舉行嚴禁配資等專題會議。當日A股幾大股指快速走低,創業板盤中一度跌幅超過5%,收盤下跌4.5%。

自15年上一輪牛市結束后,市場就如同驚弓之鳥,單日出現大面積大幅暴跌幾乎成為常態。18年以來,中美貿易摩擦、實體經濟持續低迷、債務違約潮起等連續利空也不斷打擊投資者信心,股市交投清淡,指數點位更是俯沖式下挫。步入2019年,受政策面、資金面、以及國際事件的利好催化,資本市場“春季躁動”啟動。同時,幾大股指波動率也不斷攀升。波動率一向是風險的代言詞,A股正從“高風險低回報”向“高風險高回報”轉變。

A股波動率偏高,究其原因,有市場結構的問題也有制度因素的影響。從市場參與者結構看,A股市場散戶交易比重較大,上交所數據顯示,持有上證市場20%市值的自然人投資者,交易占比超過80%。客觀上,中小投資者缺乏話語權,信息不對稱問題嚴重,能力圈和精力都存在局限。另一方面,如下文所述,散戶投資者往往存在認知偏差、情緒化交易等投資弱點,容易出現“羊群行為”;在制度方面,A股沒有成熟的個股做空、上市公司退市、回購股份等制度,缺乏有力的市場自我糾錯機制。因此,A股市場追漲殺跌、炒板塊、蹭熱點、炒概念等投機盛行,同時上市公司股價走勢關聯度高,易引起共振致使指數波動劇烈。

模型vs直覺

中信和華泰的看空研報能引起市場的軒然大波,并非報告提供了特別的一手資訊,也并非投資者完全認同其基本面分析和估值預測,而是反映了投資者依照直覺經驗,對發布看空報告事件本身的看法——國內券商發布明確的大幅看空研報極為罕見,中信證券和華泰證券又均是國內影響力較高的大型券商,本次事件無疑給市場澆了盆冷水。

兩份報告的研究標的均為非銀金融股,并且表示上市公司基本面具有一定競爭優勢。但是報告標題和估值結論比較突兀——參考同行業公司的平均PB或PEV乘數水平,認為兩家公司的A股價格存在大幅下跌空間(圖2、圖3)。我們在《A股黑天鵝高懸:未來估值反轉靠什么?》和《A股狂飆行情能走多遠?》兩篇報告中闡述過,從絕對估值法未來現金流折現的角度看,合理的估值中樞取決于資本成本、投資回報率、以及未來的盈利增長。即使是相同行業,不同公司的業務結構、經營競爭力、財務杠桿、股息支付率、甚至所處地域的資本市場各有差異,簡單算術平均可比公司近期的估值乘數作為依據,在邏輯上存在瑕疵。

圖2:中信證券研報標題

來源:中信證券

圖3:華泰證券研報標題 來源:華泰證券

估值模型更具爭議的是,雖然在回溯分析時能精準擬合歷史數據,但常常難以準確地預測未來。實際操作中,普通投資者交易主要憑直覺經驗,而不是看模型估值。歸納原因主要有:1)金融經濟模型復雜多樣,很少有個人投資者能在鐘形分布、指數對數分布、多元回歸、馬爾茲科夫、隨機游走、蒙特卡洛模擬、NK模型等十數種模型間自如切換;2)越是精確的模型越需要大量的信息,上市公司經營情況、財務狀況、銀行貸款債務、質押擔保等信息和數據,對普通投資者來說并非唾手可得;3)大量的數據疊加復雜的模型計算,對硬件設備和交易程序有要求,決策的時間和成本太高。因此,在時間和信息有限的條件下,依靠簡單經驗法則快速決策,對一般投資者來說更切實可行。

行為金融

多數投資者交易主要憑直覺經驗,從這一角度看,短時間內股價的變動實際上是交易雙方心理博弈的結果。一直以來,各種傳統的估值理論、有效市場假說、公司金融理論,都難以解釋資本市場價格變動經常遠超基本面變化趨勢這一現象。直到行為金融理論的出現——市場參與者以及政策制定者并非完全理性,人們非理性的行為助推了資本市場價格和基本面的偏離。

行為金融理論認為,當下列三種條件都滿足時,金融市場的價值偏離將會非常嚴重而具有持續性:1)非理性的投資者行為;2)不同投資者出現系統性行為模式;3)金融市場套利的限制性因素。A股市場主要交易參與者是散戶,多數投資者無法正確處理所有信息來預測股票未來績效,過度反應、過度自信和以偏概全等行為模式也非常普遍。同時,市場又缺乏成熟的強制退市、做空套利等自我糾錯機制。因此,A股股價長期偏離基本面也就不足為奇了。

下面我們簡單解釋一些行為金融視角下投資者的非理性行為,大家可以對照是否似曾相識。

錨定效應:人們做判斷決策時,往往受過去印象深刻的信息干擾。成本價就是最典型的沉錨,多數股民只要股價低于成本價,處于被套狀態,就舍不得賣出。另外趨勢也是一種思維錨定,比如上升趨勢一旦明朗,投資者的錨定值一致性高,會追漲更助漲牛市。

心理賬戶:許多個人投資者內心都存在持幣和持股兩個心理賬戶。持股賬面浮虧50%或者清倉后剩下50%現金兩種情景,從經濟角度看是完全相同的,但投資者的后續操作截然不同——第一種情況大概率會繼續持股,而第二種情況則更可能持幣觀望。

確認偏誤以及后視偏差:買入股票之后更能接受利好消息,但對利空常常忽略不計;即使股價漲的原因和買入的邏輯毫不相關,投資者也傾向于歸因于自己的精準判斷,從而高估自己的投資能力。

賭徒謬誤:一種常見的錯誤信念,比如重復拋一個公平硬幣,當連續多次拋出反面朝上時,會錯誤地認為下一次拋出正面的概率較大,但實際上正反面概率仍然是一半一半。在股票投資上,多數人的直覺是漲久了或者跌久了必然要回調。

羊群效應:在一個投資群體中,單個投資者總是根據其他同類投資者的行動而行動,在他人買入時買入,在他人賣出時賣出。追漲時信心百倍蜂擁而致,大盤跳水時,恐慌心理也開始連鎖反映,紛紛恐慌出逃。另外,蹭熱點、炒概念、炒板塊也都是典型的股市羊群效應。

過度自信:容易理解,賺錢了膨脹了,交易更加頻繁,找配資加杠桿更加激進。傳統金融理論假設行為人是理性的風險規避的,但現實中過度自信會導致投資者風險中立甚至是風險尋求。

過度反應:投資者對利好和利空消息都會出現過度反應。諸如今年的商譽業績爆雷、券商看空研報、監管層對場外配資嚴禁等等,投資者都有過度的拋售反應。

實際操作中,利用投資者非理性行為,制定各種投資策略獲取超額收益,是越來越多專業投資機構關注的方向。譬如年初業績爆雷引發了相關上市公司股票的暴跌,若采用事件驅動交易策略,在事件發生6日后以收盤價買入,20日后以收盤價賣出,能獲得不俗的超額收益(圖4)。

圖4:業績爆雷事件驅動交易的超額收益統計

來源:Wind

投資啟示

由于客觀的信息不對稱、能力圈和精力局限以及認知偏差、心理偏差、情緒化交易等主觀方面的障礙,散戶投資者普遍不具備超乎尋常的選股以及擇時能力。我們根據上證交易所數據測算,2008-2017年間,不計現金分紅的情況下,自然人投資者整體的年化收益僅約5.7%,遠遠跑輸產業資本(表1)若考慮2008-2017年自然人投資者賬戶數從2500萬戶升至3900萬戶,10年間增加了58%,平均到每個散戶賬戶的收益將進一步拉低。

表1:上交所投資者盈虧情況

數據來源:上交所歷年統計年鑒

然而,散戶也有自身的優勢:一、持有的是自有資金,配置沒有資產類別、倉位、板塊的限制;二、一般情況下投資期限可以較長,而基金公司需要應對短期大額贖回時因個股停牌不得不拋售其它優質個股持倉的壓力;三、只關注絕對收益,公募基金的業績衡量則是相對基準指數,有時可能反而扭曲絕對財富的累積。

行為金融學專家建議個人投資者通過設定具體的投資目標、使用量化標準、分散投資標的、控制投資頻率等手段,幫助克服能力和心理上的弱點。定投股指ETF基金或許是一個不錯的投資策略。首先,股指ETF跟蹤市場整體走勢,能以最低的成本分散個股風險;其次,圖1顯示,期限越長波動率變化越平緩,通過定投長線投資,能進一步降低風險;第三、嚴格執行定投計劃,可以有效減少投資頻率,控制情緒化交易;最重要的,計劃簡單可行,不需要耗費精力和時間作決策。

最后,我們以跟蹤上證180指數走勢的華安上證180ETF基金(510180.OF)為例,對定投ETF策略和前文統計的上交所投資者的盈虧收益進行對比。假設,我們從2008年1月1日,即表1統計的收益率的起始日開始定投,在每月1號購買1萬元的ETF基金份額,每期收到的紅利在下一定投日再投入ETF基金中,截至2017年12月31日,該定投策略的年化收益達到8%(圖5)。鑒于2007-2018年間,上證A股和B股的股息率在1.4%-3.3%之間、均值僅為2.3%,閉著眼定投180ETF的策略反而跑贏了頻繁交易的散戶全收益回報的均值。

圖5:華安上證180ETF基金定投計算

圖片來源:Wind基金定投計算器

總結

我們最后梳理一下本文邏輯作為總結:

一、A股波動率偏高,究其原因,有市場結構的問題也有制度因素的影響。從市場參與者結構看,A股市場散戶交易比重較大;在制度方面,缺乏有力的市場自我糾錯機制。因此,A股市場投機盛行,上市公司股價走勢關聯度高,股指波動劇烈;

二、近期券商看空研報引起市場的軒然大波,并非報告提供了特別的一手資訊,也并非投資者完全認同其基本面分析和估值預測,而是反映了投資者依照直覺經驗,認為看空報告的發布是出于行政干預;

三、除了研報估值預測存在邏輯瑕疵外,金融模型常常難以準確地預測未來,因此,在時間和信息有限的條件下,普通投資者交易往往憑直覺經驗,而不是看模型估值。多數投資者交易主要憑直覺經驗,從這一角度思考,短時間內股價的變動實際上是交易雙方心理博弈的結果;

四、行為金融理論可以解釋資本市場價格變動經常遠超基本面變化趨勢的現象,人們在決策時,常常存在錨定效應、心理賬戶、確認偏誤以及后視偏差、賭徒謬誤、羊群效應、過度自信、過度反應等一系列的認知偏差、心理偏差和非理性行為;

五、實際操作中,利用投資者非理性行為,制定各種投資策略獲取超額收益,是越來越多專業投資機構關注的方向。而由于客觀的信息不對稱、能力圈和精力局限以及認知偏差、心理偏差、情緒化交易等主觀方面的障礙,散戶投資者普遍不具備超乎尋常的選股以及擇時能力;

六、散戶也擁有持自有資金、可保持長期投資、關注絕對收益等優勢。因此,通過揚長避短,采取定投股指ETF的策略,投資者可以憑較低的風險獲取中等平均的回報。